Managed Futures

Investmentstrategie

Der Begriff "Managed Futures" bezeichnet eine Anlageklasse, die zumeist dem Bereich der Hedgefonds zugeordnet wird. Die Anlagestrategie basiert auf systematisch quantitativen Handelsansätzen mit börsengehandelten Derivaten. Manager von Managed Futures-Fonds sind aufgrund ihrer amerikanischen Berufsbezeichnung auch als "Commodity Trading Advisors - CTA" bekannt. Dieser Name leitet sich vom Handel mit Warenterminkontrakten ab, der in den Anfängen dieser Handelsstrategie den Schwerpunkt bildete. Heute haben Futureskontrakte auf Finanzinstrumente meist eine höhere Bedeutung in einem Managed Futures Portfolio als Warenterminkontrakte. Da Futureskontrakte sowohl gekauft als auch verkauft ("Short-Selling") werden können, können Managed-Futures-Strategien sowohl in steigenden wie auch in fallenden Marktphasen Gewinne erzielen.

Darüber hinaus soll auf diese Art Zugang zu Märkten erschlossen werden, die meist keine Berücksichtigung in einem Anlageportfolio finden (z.B. Rohstoffmärkte).

Sämtliche Handelsmodelle von smn beruhen auf mittel- bis langfristiger Trendfolge. Dabei wird versucht, mittels voneinander unabhängiger, quantitativer Systeme, Trends in verschiedenen Märkten zu identifizieren und in gewinnbringende Trades umzusetzen. Risikomanagement kommt dabei eine zentrale Bedeutung zu. Ziel ist es, ein optimales Verhältnis von Ertrag und Risiko zu erzielen. Aufgrund der Möglichkeiten, die sich auf den Futuresmärkten bietet, können sowohl Long- als auch Shortpositionen eingegangen werden. Dadurch ist es möglich, sowohl von steigenden, als auch von fallenden Preistrends zu profitieren.

Vorteile und Risiken von Managed Futures

Vorteile von Managed Futures

- Long- und Short Positionen

Gewinne können sowohl in steigenden als auch in fallenden Märkten erzielt werden. Auch in Zeiten wirtschaftlicher Schwierigkeiten und politischer Veränderungen bieten Futuresmärkte im Gegensatz zu den meisten traditionellen Anlageklassen gute Ertragschancen.

- Dynamische Handelsstrategie

Klassische Investmentfonds (Aktien-, Anleihen-, Immobilienfonds) müssen meist zu einem hohen Prozentsatz investiert sein. Dadurch wird die Kauf/Verkaufsentscheidung auf den Investor übertragen: Er muss entscheiden, ob er einen Kurssturz befürchtet und deshalb seinen Aktienfonds verkauft oder nicht. Eine dynamische Handelsstrategie befreit hingegen den Investor von solchen Entscheidungen, welche dann in der allgemeinen Angst oder Gier (als Massenphänomene) sehr oft falsch getroffen werden.

- Niedrige Korrelation zu fast allen anderen Anlageklassen sichtbar

Mit Hilfe eines technischen Handelssystems verwaltete Fondsmittel, zeigen Investoren auf Grund historischer Performancedaten den Sinn des Investments und das bisherige Verhalten der Strategie. Natürlich kann die Entwicklung in der Vergangenheit nicht für die Zukunft garantiert werden.

- Erweiterung der Asset Allocation1 durch zusätzliche Märkte

Der Futureshandel bietet die Möglichkeit, weltweit auf den unterschiedlichsten Märkten zu agieren. Der Trading-Advisor (Fondsmanager) eines Fonds kann Chancen in Märkten nutzen, die im klassischen Fondsmanagement nicht in Betracht gezogen werden können. Dazu zählt vor allem die Gruppe der Commodities (Termingeschäfte auf verschiedenste Rohstoffe an Futuresbörsen).

- Umfassende Marktdiversifikation

Managed Futures-Konzepte beinhalten eine umfassende Marktdiversifikation. Ziel der Streuung ist die Verteilung des Risikos auf möglichst kleine Einsätze pro Investitionsentscheidung in verschiedene, voneinander möglichst unabhängige Märkte. Dadurch soll die Wahrscheinlichkeit eines gleichzeitigen Verlustes bei allen Engagements so gering wie möglich gehalten werden.

Risiken von Managed Futures

- Mögliche Liquiditätsengpässe

In bestimmten Marktsituationen könnten wesentliche Liquiditätsengpässe verhindern, dass ungünstige Positionen unverzüglich glattgestellt bzw. vorteilhafte Positionen eingegangen werden können.

- Verfall oder Wertminderung

Die Rechte, die aus Termingeschäften erworben werden, können verfallen oder an Wert verlieren, weil diese Geschäfte stets nur befristete Rechte verschaffen. Je kürzer die Frist ist, desto größer kann das spezifische Risiko sein.

- Fehlende Absicherungsmöglichkeiten

Geschäfte, mit denen Risiken aus eingegangenen Termingeschäften ausgeschlossen oder eingeschränkt werden sollen (Glattstellungsgeschäfte), können möglicherweise nicht oder nur zu einem verlustbringenden Preis getätigt werden.

- Leverage

Der Leverageeffekt (Hebelwirkung) entsteht dadurch, dass der Anleger durch Einzahlung nur eines Teils des Kontraktwertes an den Kursveränderungen des Basiswertes partizipiert. So können bereits durch geringe Kursbewegungen beim Basiswert in Relation zum eingesetzten Kapital beachtliche Gewinne, aber auch ebenso hohe Verluste bei Derivaten entstehen.

- Volatilität der Derivatemärkte

Preise von Derivaten unterlagen in der Vergangenheit immer wieder Perioden starker Volatilität2 , die sich in Zukunft wiederholen können. Preisbewegungen von Futures werden von vielen unvorhersehbaren Faktoren beeinflusst.

- Außerbörslicher Handel

Im Gegensatz zu Börsen gibt es sog. OTC3- oder Händlermärkte, bei denen das Erfüllungsrisiko einzig und alleine beim Kontraktpartner liegt, mit dem der Marktteilnehmer einen Futureskontrakt abgeschlossen hat, und nicht von einer Börse oder einem Clearinghaus getragen wird.

1) Unter Asset Allocation versteht man die Aufteilung eines Vermögens auf unterschiedliche Anlageprodukte bzw. Märkte.

2) Mit Volatilität wird der Schwankungsbereich während eines bestimmten Zeitraums, von Wertpapierkursen, von Rohstoffpreisen, von Zinssätzen oder auch von Investmentfonds-Anteilen gemessen. Es handelt sich bei Volatilität um eine mathematische Größe (hier: Standardabweichung) für das Maß des Risikos einer Kapitalanlage

3) OTC (Over-the-Counter) = nicht über Börseplätze abgewickelt. Die meisten Börsen der entwickelten Welt funktionieren nach strengen Regeln und unterliegen einer Überwachung durch interne und externe (auch staatlicher) Kontrollorgane – geregelte Börseplätze bieten mehr Transparenz.

Technische Handelssysteme

Ein technisches Handelssystem ist ein automatisiertes Computerprogramm, das auf Grund historischer und aktueller Kursinformationen selbständig Kauf- und Verkaufsentscheidungen trifft und zusätzlich selbständig die Größe und Volatilität der einzelnen Positionen ständig überwacht und damit das Risikobudget kontinuierlich beobachtet. Im Falle von Überschreitungen festgelegter Grenzwerte werden unabhängig von der persönlichen Meinung des Traders „automatisiert“ Aktivitäten zur Anpassung gesetzt.

Entscheidend für den Erfolg eines solchen Systems ist die Fähigkeit des Traders, die Signale diszipliniert umzusetzen. Die Notwendigkeit, Verluste zu realisieren oder Gewinne laufen zu lassen, stellt für sehr viele Händler ein großes psychologisches Problem dar (mentale Tradingprobleme). Dies ist meist Hauptursache für schlechte Handelsergebnisse und daher ist dieser Aspekt bei technischen Handelssystemen automatisiert um diese menschliche Schwäche zu überwinden.

Das smn-Handelssystem wurde auf Grund praktischer Handelserfahrungen entwickelt. Es beachtet daher vorwiegend die typisch menschlichen Vorgangsweisen und versucht genau diesen Aspekt zu berücksichtigen. Besonders in Zeiten von Gier, Angst oder Panik ist disziplinierte Umsetzung der von den Programmen erzeugten Signale Basis des Erfolgs.

Vorteile von technischen Handelssystemen

- Verifizierbarkeit

Die Regeln werden mit Hilfe historischer Daten und statistischer Signifikanztests auf ihre Anwendbarkeit überprüft.

- Objektivität

Objektive Regeln verhindern emotional bedingte Handelsentscheidungen und helfen bei der Überwindung mentaler Tradingprobleme.

- Risikokontrolle

Ein technisches Handelssystem berücksichtigt verschiedene Risiken und implementiert schon vorab diverse Risikomanagementregeln zur Überwachung der Risikobudgets.

- Unabhängigkeit

Die Performance hängt nicht von einer Einzelperson und deren Befinden (z.B. Krankheit) ab.

- Diversifikationseffekt

Die Handelsstrategie ist auf eine Vielzahl von Märkten anwendbar.

- Hohe Kapazität

Es können viele unterschiedliche Märkte parallel gehandelt werden.

Risiken von technischen Handelssystemen

- Historisches Datenmaterial

In der Regel wird ein technisches Handelssystem auf Basis historischer Daten entwickelt und sowohl in Computersimulationen als auch in tatsächlichem Handeln auf seine Tauglichkeit überprüft. Die Wertentwicklung der Vergangenheit ist jedoch kein verlässlicher Indikator für zukünftige Resultate. Eine Garantie für wie auch immer geartet Gewinne kann nicht gegeben werden.

- Seitwärtsmärkte ohne ausgeprägte Trends

In Marktphasen, die keine eindeutigen Trends aufweisen kann es zu Fehlsignalen und damit höheren Handelsspesen kommen. Verluste können die Folge sein.

- Computerausfall

Bei einem Computerausfall kann es temporär zu einer Unterbrechung des Handels kommen. Notwendige Trades können beispielsweise gar nicht oder nur verspätet ausgeführt werden.

- Diskretionäres Element

Trotz des sehr hohen Grades an automatisierten und computergestützten Abläufen ist ein diskretionäres Eingreifen durch den Fondsmanager nicht vollständig vermeidbar. Darunter fällt in erster Linie die Marktselektion (Aufnahme neuer Märkte, Streichung von Märkten) aber auch eine (notwendige) Weiterentwicklung von Systemen.

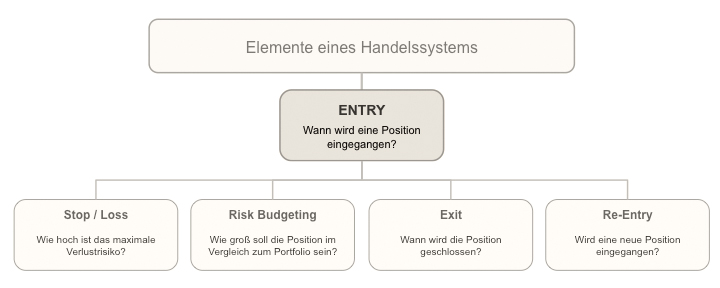

Elemente eines Handelssystems

Viele Trader scheitern beim Versuch, ein Handelssystem zu entwickeln, weil sie nach dem „heiligen Gral“ suchen. Sie glauben, ein idealer Indikator könnte alle Trends identifizieren, den richtigen Einstiegszeitpunkt anzeigen und den optimalen Ausstieg signalisieren. Es wäre großartig, wenn die Märkte derart einfach funktionieren würden. Zielführender ist es, alle Bestandteile eines Handelssystems einzeln zu analysieren und diese zu einer Gesamtlösung zu kombinieren.

Entry-Logik (Der Einstieg in eine Position)

Es gibt eine ganze Fülle von Indikatoren, die prinzipiell geeignet sind, Trends zu signalisieren. Die schwierige Aufgabe der Entry-Logik besteht darin, einerseits rechtzeitig einen neuen Trend zu signalisieren, andererseits nicht zu viele Fehlsignale zu erzeugen. Beispiele für solche Indikatoren sind: Moving Average Crossover, Channel Breakout, Stochastic Crossover, Pattern Recognition oder Commodity Channel Index.

Stopps

Das Risiko einer offenen Position kann auf zwei Arten definiert werden:

Initial risk: Differenz zwischen Markteintrittspreis und Risk-Control-Stop

Equity risk: Differenz zwischen Marktpreis und jenem Stopp, den die Exit-Strategie vorschreibt.

Systeme arbeiten mit fixen Stopps (z.B. fixe Prozent) oder errechnen aus den Marktvolatilitäten (Schwankungen) die maximal akzeptierte Stoppgröße. Die Schwierigkeit der Bestimmung der Stoppgröße ergibt sich daraus, dass der Stopp möglichst eng gesetzt werden soll, um das Einzelmarkt-Risiko zu reduzieren. Auf der anderen Seite besteht die Gefahr, dadurch zu häufig aus einer Position ausgestoppt zu werden.

Money Management

Unter Money Management (Risikomanagement) versteht man jene Maßnahmen, die der Kapitalerhaltung Vorrang gegenüber der Gewinnmaximierung einräumen. Durch die Hebelwirkung (Leverage) von Termingeschäften ist es möglich, ein Mehrfaches des eingesetzten Kapitals (Margin bzw. Einschuss) zu bewegen. Die Größe einer einzugehenden Position muss deshalb durch das mit dem Engagement verbundene Risiko und nicht durch den möglichen Ertrag bestimmt werden.

Als Elemente des Money Managements sind zu nennen:

- Wie riskant ist ein Engagement in einem Markt (Volatilitätsüberwachung)?

- Welcher Anteil am Gesamtkapital wird pro Signal in einem Markt riskiert?

- Wie hoch ist das maximal mögliche Risiko in stark korrelierenden Märkten?

- Wie hoch ist der maximal mögliche Investitionsgrad?

Ziel eines guten Money Managements ist vor allem die Kontrolle des Risikos. Wichtige Kennzahlen sind dabei der maximale Verlust (Maximum Drawdown) sowie die Standardabweichungen (durchschnittliche prozentuale Schwankungen). Eine weitere gebräuchliche Kennzahl zur Abschätzung des Risikos ist die „Margin to Equity Ratio“, jener Prozentsatz des Fondsvermögens, der beim Broker bzw. der Futuresbörse als Sicherungsdepot (Einschuss) hinterlegt werden muss. Die Höhe der von einem Futuresfonds benötigten Margin sollte auf einen Teil des Gesamtkapitals beschränkt sein. Daraus folgt, dass die eingegangenen Positionen ohne Aufnahme von Fremdkapital (Leverage) theoretisch viel größer sein könnten.

Die Höhe des maximalen Investitionsgrades ermöglicht ebenfalls eine Beurteilung des Risikos. Entscheidend bei der Bestimmung des Investitionsgrades ist nicht die Summe der Futureskontraktwerte, denen die eingegangenen Positionen zugrunde liegenden, sondern die Summe der maximalen Verlustrisiken der eingegangenen Positionen.

Die maximalen Verlustrisiken berechnen sich aus der Differenz zwischen dem aktuellen Marktpreis und dem Stop-Loss Limit der jeweiligen Position.

Die Überlegenheit von technischen Handelssystemen zeigt sich im Speziellen durch die Möglichkeiten der Risikokontrolle:

- Die Vielzahl der gehandelten Märkte vermindert die Abhängigkeit von einzelnen Märkten.

- Die Häufigkeit der Tradingmöglichkeiten ermöglicht die Verringerung des eingegangenen Risikos pro Position auf weniger als 1% des Gesamtkapitals pro Einzeltrade.

- Die historische Überprüfbarkeit definiert das Risiko einer Strategie und ermöglicht wertvolle Rückschlüsse für die Einstellung der Risikoparameter.

- Die Korrelationsuntersuchung zeigt das Gesamtrisiko innerhalb stark korrelierender Märkte (z.B. Anleihemärkte).

Exit-Logik

Das Erfolgsgeheimnis einer guten Handelsstrategie liegt neben dem Money Management vor allem in einer guten Exit-Logik. „Ride your winners, cut your losses“ - ein Börsenspruch, den jeder kennt, den aber nur wenige Anleger und Trader umsetzen können. Fast jeder neigt dazu, Gewinne schnell zu sichern und Verluste nicht zu realisieren. Der Einsatz technischer Handelssysteme erleichtert die Vermeidung dieses häufigen Fehlers, da emotionale Entscheidungen durch standardisierte Vorgehensweise ausgeschaltet werden.

Re-Entry-Regeln

Erst der Einsatz von Re-Entry-Regeln vervollständigt ein Handelssystem: Wird eine Position in einem Markt geschlossen, so muss ein Punkt definiert sein, bei dem mit dem Aufbau einer neuen Position begonnen werden kann. Zweck dieser Methode ist es, keinen längeren Trend zu versäumen, wenn das Timing beim ersten Versuch missglückt ist.

Risiko Curve Fitting (Überoptimierung der Vergangenheit)

Technisches Handeln erfordert die Analyse historischer Daten. Die vielfach vertretene Hypothese, dass eine Strategie umso besser ist, je größer der in der Vergangenheit erzielte Gewinn war, ist äußerst problematisch. Demnach wäre jeder, der ein im Rückblick profitables Handelsmodell entwickelt hat, sehr wohlhabend. Das ist aber nicht der Fall.

Die meisten Entwicklungsversuche verlaufen nach dem gleichen Szenario: Ein Trader kauft sich die neueste Testsoftware, fügt einige Indikatoren dazu und beginnt damit, die einzelnen Systemparameter zu optimieren. Diese Vorgehensweise nennt man „Curve Fitting“.

Beeindruckt von den fantastischen historischen Ergebnissen beginnt der Händler zu „handeln“. Bei der ersten Serie von Fehlsignalen tritt Verunsicherung auf. Erneut optimiert der Trader die verwendeten Parameter. Dieser Prozess wird so lange fortgesetzt, bis der Händler die Geduld verliert oder seine finanziellen Grenzen erreicht. Die Gefahr des Curve Fitting ist groß. Mit Hilfe eines Computers können tausende von Parameterkombinationen analysiert werden. Die Wahrscheinlichkeit, dass zumindest einige davon sehr profitabel erscheinen, ist sehr hoch. Die Vergangenheit wiederholt sich in der Zukunft jedoch sehr selten exakt so.

Bei der Entwicklung der smn-Handelssysteme wurde sehr großer Wert auf die Vermeidung jeglicher Optimierungsfehler gelegt. Alle Märkte werden mit der gleichen Logik gehandelt. Die Sinnhaftigkeit der Systemfunktionen wurde vor allem an langjährigen Handelserfahrungen gemessen und nicht daran, welche fantastischen historischen Ergebnisse fiktiv erzielt wurden bzw. hätten erzielt werden können.

Trendfolge als Handelsstrategie

Die Erfahrung hat gezeigt, dass durch Trendfolgeprogramme langfristig deutlich positive Erträge erzielbar sind. Trendfolge basiert auf der Annahme, dass Märkte oft starke Trends aufweisen. Wenn sich ein Markt aber seitwärts bewegt, ist es schwierig, Fehlsignale zu vermeiden. Die Herausforderung der Programmentwicklung liegt darin, in seitwärts tendierenden Märkten möglichst wenige Fehlsignale zu erzeugen und dennoch bei allen bedeutenden Bewegungen hohe Gewinne zu erzielen. Ein gutes Trendfolgeprogramm muss daher so ausgerichtet sein, dass es von allen bedeutenden Trends profitieren kann. Chancen bieten sich meist nur einige Male pro Jahr. Aus diesem Grund ist das disziplinierte Ausführen der Signale für den Erfolg entscheidend. Würde einer dieser Trends verpasst werden, so hätte dies negative Auswirkungen auf die Rendite.

Da die Zukunft nicht vorhergesehen werden kann, sind Fehlsignale unvermeidbar. Die langfristige Trefferquote der Systeme liegt knapp unter 50%. Das Verhältnis von durchschnittlichem Gewinn zu durchschnittlichem Verlust liegt zwischen 2:1 und 3:1 (Quelle: SMN; Berechnung basierend auf historischen Daten des SMN Diviersified Futures Fund; 10 Jahre Rückblick), d.h. ein Gewinn-Trade bringt durchschnittlich doppelt bis dreimal so viel wie ein Verlust-Trade.

Trendfolge vs. antizyklisches Handeln

Gewinne können nur erzielt werden, wenn der Markt in Bewegung ist, d.h. wenn ein Trend besteht. Antizyklisches (Contrarian) Aufbauen von Positionen ist deshalb problematisch, weil es immer nur einen Tiefstkurs (bzw. Höchstkurs) gibt. Die Wahrscheinlichkeit, am Tiefstkurs (bzw. Höchstkurs) eine Position zu eröffnen, ist äußerst gering. Der Einstieg während eines Trends bietet dagegen höhere Trefferquoten.

Trendfolge vs. Kapitalmarkteffizienz1

Die häufig vertretene Theorie der Kapitalmarkteffizienz besagt, dass alle verfügbaren Informationen bereits in den Kursen enthalten sind. Es ist für den einzelnen Marktteilnehmer daher unmöglich, überdurchschnittliche Gewinne zu erzielen. Daraus folgt, dass weder durch technische noch durch fundamentale Analysen Vorteile gegenüber anderen Marktteilnehmern erzielt werden können.

Diese theoretische Ansicht ist nur teilweise richtig. Denn Marktbewegungen entstehen bspw. durch menschliche Reaktionen (Gier, Panik) bzw. dadurch, dass Nachrichten nicht immer gleich interpretiert werden oder dass ein Trader mit langjähriger Erfahrung bessere Erfolgsaussichten hat als eins ein Newcomer.

Statistische Untersuchungen zeigen, dass sich Märkte über längere Zeiträume nicht nach dem Prinzip der Normalverteilung verhalten. Würde dies zutreffen, dann müsste es weniger Trends geben. Außerordentlich große Kurseinbrüche, wie etwa 1997, 2001 bis März 2003 oder 2007/2008 - dürfte es gar nicht geben.

Kurzfristige Preisfluktuationen entstehen durch mehr oder weniger zufällige Käufe und Verkäufe der Marktteilnehmer. Große Bewegungen werden hingegen durch wichtige Ereignisse (z.B. Zinspolitik, Konjunktur) bewirkt. Daher ist es möglich, mit einer auf langfristige Trends ausgerichteten Handelsstrategie überdurchschnittliche Ergebnisse zu erzielen

1) Die fundamental geprägte Effizienzmarkthypothese (engl. Efficient Market Hypothesis, kurz. EMH) wurde 1970 von Eugene Fama als mathematisch-statistische Theorie der Volkswirtschaftslehre zusammengefasst.